Технический индикатор RSI.

Технический индикатор Индекс Относительной Силы (Relative Strenght Index, RSI) это следующий за ценой осциллятор, который колеблется в диапазоне от 0 до 100. Вводя Relative Strenght Index, У. Уайлдер рекомендовал использовать его 14-и - периодный вариант. В дальнейшем распространение получили также 9 и 25 - периодные индикаторы.

Один из распространенных методов анализа индикатора Relative Strenght Index состоит в поиске расхождений, при которых цена образует новый максимум, a RSI не удается преодолеть уровень своего предыдущего максимума. Подобное расхождение свидетельствует о вероятности разворота цен.

Если затем индикатор поворачивает вниз и опускается ниже своей впадины, то он завершает так называемый «неудавшийся размах» (failure swing). Этот неудавшийся размах считается подтверждением скорого разворота цен. При анализе графиков различают следующие сигналы Relative Strenght Index:

Вершины и основания.

Вершины индикатора Relative Strenght Index обычно формируются выше 70, а основания — ниже 30, причем они обычно опережают образования вершин и оснований на ценовом графике.

Графические модели.

Relative Strenght Index часто образует графические модели — такие как 'голова и плечи' или треугольники, которые на ценовом графике могут и не обозначиться.

Прорыв уровня поддержки или сопротивления имеет место, когда Relative Strenght Index поднимается выше предыдущего максимума (пика) или опускается ниже предыдущего минимума (впадина).

На графике индикатора Relative Strenght Index уровни поддержки и сопротивления проступают даже отчетливее, чем на ценовом графике. Расхождения образуются, когда цена достигает нового максимума (минимума), но он не подтверждается новым максимумом (минимумом) на графике RSI.

При этом обычно происходит коррекция цен в направлении движения индикатора Relative Strenght Index. Индекс Относительной Силы (RSI), пожалуй, самый популярный и известный из всех осцилляторных методов. Для него существует не только стандартный осцилляторный набор анализа, но и графический анализ с линиями поддержки, сопротивления и тенденции, описанными выше.

Формула для вычисления значений осциллятора выглядит следующим образом:

RIS=100-(100/(1+RS))

RS=AUx/ADx

Где:

x - количество дней;

AU - среднее значение закрывшихся выше предыдущих цен за х дней;

AD - среднее значение закрывшихся ниже предыдущих цен за х дней.

Этот опережающий либо совпадающий осциллятор определяет силу бычьих или медвежьих настроений некоторого периода времени, отслеживая изменения в ценах закрытия в течение этого периода. RSI колеблется между 0 и 100. Горизонтальные вспомогательные линии, обозначающие границу перекупленности и перепроданности, должны пересекать наиболее высокие максимумы и глубокие минимумы.

Обычно их проводят на уровнях 30 и 70. Однако на сильных трендовых рынках можно проводить некоторое смещение линий. На сильных бычьих рынках они могут быть на уровнях 40 и 80, а на сильных медвежьих - на уровнях 20 и 60.

В качестве общего правила можно выделить следующее: проводить вспомогательные линии так, чтобы график RSI был выше верхней или ниже нижней не больше чем 5 процентов.

Сигналы индикатора RSI.

Известны три типа сигналов, которые вырабатывает RSI. В порядке важности это расхождения, графические модели RSI и уровни RSI.

Бычьи или оптимистические расхождения дают сигналы на покупку. Они имеют место, когда цены достигают еще более низкого, чем ранее, значения, в то время как RSI доходит до минимума, более высокого, чем во время предыдущего снижения.

Следует покупать, когда RSI начнет возрастать с этого последнего минимума и поместить точку остановки ниже уровня последней наименьшей цены. Сигнал на покупку будет особенно сильным, если предпоследний минимум RSI оказался под нижней вспомогательной линией, а последний - над ней.

В случае медвежьего или пессимистического расхождения, картина обратная. Аналогично предыдущему случаю сигнал на продажу особенно силен, если предпоследняя вершина RSI лежит выше верхней вспомогательной линии, а последняя ниже нее.

Изо всех индикаторов наилучшим образом классические графические методы работают именно с RSI. Динамика графика RSI на несколько дней опережает динамику цен, давая материал для построения предположений об их дальнейшем поведении. Так, линии тренда RSI изменяется за один или два дня до того, как это сделает ценовая тенденция.

Правила использования индикатора RSI.

Правила, для анализа линий тренда RSI, следующие:

когда график RSI пробивает снизу линию тенденции RSI, направленную вниз, следует размещать ордера на покупку, в противоположном случае, когда график RSI пробивает линию тренда RSI, направленную вверх, следует размещать ордера на продажу.

Когда RSI поднимается выше верхней вспомогательной линии, это говорит о высокой силе быков, но в то же время это характеризует рынок как перекупленный и готовый вступить в период продаж.

И наоборот, когда RSI опускается под нижнюю вспомогательную линию, можно сделать заключение о большой силе медведей, но также следует заметить, что рынок перепродан и через некоторое время начнутся покупки. Занимать длинную позицию, опираясь на сигналы перекупленности RSI, можно только, если еженедельный тренд восходящий.

Здесь стоит отметить одну серьезную особенность, касающуюся использования осцилляторов. Любая сильная тенденция, независимо от того, направлена ли она вверх или вниз, обычно довольно быстро заставляет осцилляторы принимать критические значения.

В таких случаях, как правило, преждевременно полагать, что рынок перекуплен или перепродан: такая ошибка может привести к раннему закрытию прибыльных позиций.

Например, при сильной тенденции роста рынок может оставаться перекупленным в течение довольно длительного времени. Однако только то что значения осциллятора находятся в верхней критической области, еще не означает, что нужно ликвидировать данные позиции или открывать короткую при сильной восходящей тенденции.

Первое появление значения осциллятора в области перекупленности или перепроданности обычно всего лишь предупреждение. Более настойчивым сигналом, требующим самого пристального внимания, является вторичное появление кривой в критической области.

В случае если оно не подтверждает дальнейшего роста или падения цен (кривая осциллятора при этом образует двойную вершину или основание), приходится говорить о возможном расхождении и предпринимать надлежащие меры с целью защиты существующих позиций. Если кривая поворачивает в другую сторону и перекрывает уровень предыдущего пика или спада, это означает, что сигнал расхождения подтверждается.

Но даже тогда выход из игры может оказаться преждевременным, во всяком случае, пока не появятся признаки изменения самой ценовой тенденции. В таких случаях лучше всего использовать защитные стоп приказы, устанавливая их уровни вплотную к текущему уровню цен.

Варианты работы технического индикатора RSI.

Уровни перекупленности и перепроданности использовать только в боковом тренде. Сильная тенденция быстро заставляет принимать индикатор критические области, что может привести к ложному сигналу.

Дивергенция используется для определения раннего окончания тенденции, лучший вариант для закрытия позиций. Наиболее эффективна, когда наблюдаются в критических уровнях.

Технический анализ индикатора RSI лучше использовать для подтверждения технического анализа самого графика цен, в такой ситуации можно открыть позицию, но учитывать то, что индикатор дает ранние сигналы. Рекомендуемый период 13,3.

Полезные заметки:

-

Трендовый индикатор Ишимоку Кинко Хайо.

Японский аналитик Хосода, печатающийся под псевдонимом Санждин Ишимоку, решил развить свечной анализ. Для этого он создал индикатор, который представлял собой систему игры, дающую ответ на вопросы когда входить в рынок, где ставить стоп-лосс, где фиксировать прибыль?

Японский аналитик Хосода, печатающийся под псевдонимом Санждин Ишимоку, решил развить свечной анализ. Для этого он создал индикатор, который представлял собой систему игры, дающую ответ на вопросы когда входить в рынок, где ставить стоп-лосс, где фиксировать прибыль? -

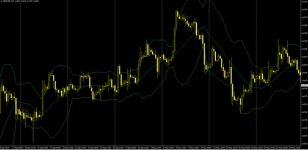

Полосы Боллинджера Bollinger Bands.

Полосы Боллинджера Bollinger Bands (ВВ) - это канал с шириной пропорциональной стандартному среднеквадратическому отклонению цен. Рассчитывается n-периодная ЕМА. Вычитая из цен закрытия каждого дня соответствующее значение ЕМА, получаем отклонения от средней каждого дня.

Полосы Боллинджера Bollinger Bands (ВВ) - это канал с шириной пропорциональной стандартному среднеквадратическому отклонению цен. Рассчитывается n-периодная ЕМА. Вычитая из цен закрытия каждого дня соответствующее значение ЕМА, получаем отклонения от средней каждого дня. -

Индикатор MACD.

Технический индикатор Схождение/Расхождение Скользящих Средних (Moving Average Convergence/Divergence, MACD) — это следующий за тенденцией динамический индикатор. Он показывает соотношение между двумя скользящими средними цены. Технический Индикатор MACD строится как разность между двумя экспоненциальными скользящими средними (EМА) с периодами в 12 и 26. Чтобы четко обозначить благоприятные моменты для покупки или продажи, на график MACD наносится так называемая сигнальная линия — 9-периодное скользящее среднее индикатора.

Технический индикатор Схождение/Расхождение Скользящих Средних (Moving Average Convergence/Divergence, MACD) — это следующий за тенденцией динамический индикатор. Он показывает соотношение между двумя скользящими средними цены. Технический Индикатор MACD строится как разность между двумя экспоненциальными скользящими средними (EМА) с периодами в 12 и 26. Чтобы четко обозначить благоприятные моменты для покупки или продажи, на график MACD наносится так называемая сигнальная линия — 9-периодное скользящее среднее индикатора.